Техника

Образцы устройств и техники, используемых в сельском хозяйстве, оформляются по действующим правилам для любого автотранспорта, но с применением поправочных страховых коэффициентов.

К страхованию допускаются передвижные и самоходные модели техники предназначенности:

- конвейеры, погрузчики и прицепы;

- тракторы, комбайны;

- устройства ботвоуборочные и стогометатели, косилки, жатки и веялки;

- компрессоры, поливальные приспособления, разбрасыватели (удобрений, семян), культиваторы, сеялки, бороны, плуги.

Программой допускается покрытие следующих рисков:

- бедствия стихийного или опасных явлений природы (ураганов, обвалов и селей, извержения вулкана, наводнений, землетрясения);

- злоумышленного поведения иных лиц, учитывая кражу с взломом;

- дорожных (транспортных) происшествий (ДТП);

- нанесение ущерба технике из-за неисправности систем водопровода, отопления, канализации и устройств пожаротушения.

Для товаропроизводителей условия страхования предполагают защиту интересов, касающихся производства сельскохозяйственной продукции, тем самым повышая финансовую и экономическую стабильность развития всего агрокомплекса страны

Важность сельскохозяйственного сектора для экономики государства подчеркивается оказанием государственной поддержки, в том числе при страховании отрасли с высокой степенью риска

История возникновения и развития в России

Долгое время аграрный сектор доминировал в экономике России. Богатый природный ресурс огромной страны позволял использовать его в целях развития сельского хозяйства. Вместе с этим всегда существовало и множество рисков для достижения хороших урожаев – засуха, осадки, пожары, болезни скота.

Первые идеи страхования сельхозпродукции были сформулированы Ярославом Мудрым, а после отмены крепостного права они приняли формы, схожие с современным страхованием. Реформы 19 века способствовали развитию земского и взаимного страхования. Большую роль сыграли и сформировавшиеся тогда сельские общины.

В 1864 г. был введён институт земства в России, и на селе начался период активного взаимного страхования. Было обязательное страхование построек (окладного и дополнительного характера). Пользовалось популярностью и добровольное страхование имущества от огня, полей от града, КРС и лошадей от мора.

В советское время была выстроена сильная система обязательного страхования. Формы с/х собственности носили довольно ограниченный характер – чаще это колхозы и совхозы, однако имели устойчивый и эффективный функционал. К 1991-му году та система страхования полностью развалилась.

После этого страховая поддержка с государственным участием приняла вид фермерского страхования. Однако ряд законодательных преобразований не смог в полной мере удовлетворить рынок в силу нехватки государственных средств и низкой инвестиционной привлекательности.

С 1997 года вступает в силу закон об участии государства в регулировании агропромышленных производств. Этот закон сформировал новую модель агрострахования, при которой долевое участия государства учитывается не в капитале страховой компании, а непосредственно в страховой премии. Эта модель и до сих пор развивается на территории России.

Какие страховые случаи покрываются?

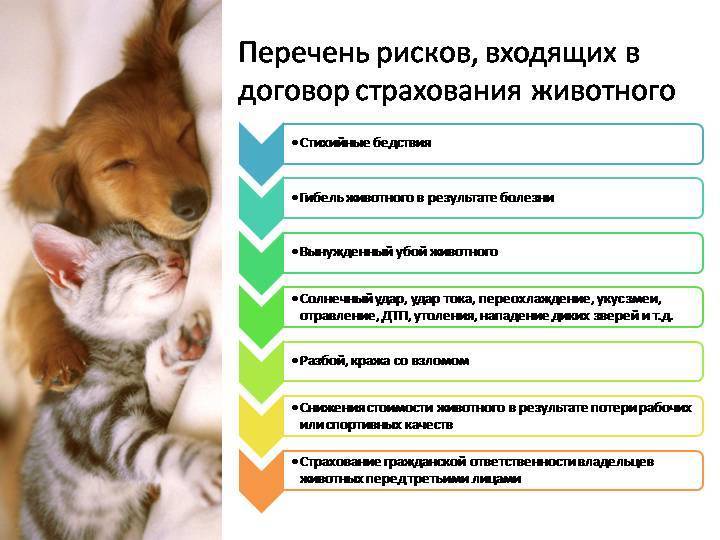

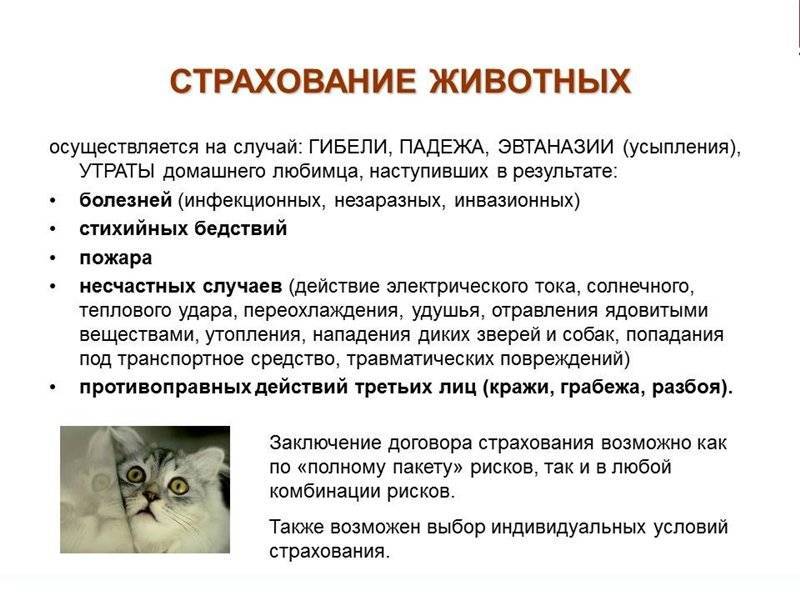

Сама процедура страхования животных достаточно стандартна — между владельцем и страховой компанией заключается договор, предусматривающий страхование животного или гражданской ответственности его хозяина перед третьими лицами. В первом случае питомец будет застрахован от действий третьих лиц, например, если животное будет украдено. Во втором случае будет застрахована ответственность хозяина животного, на случай причинения ущерба третьим лицам — к ним могут относиться как физические, так и материальные повреждения. Кроме того, договор может предусматривать компенсацию в случае смерти питомца во время стихийного бедствия или при наступлении несчастного случая. Отдельно указывается такой тип риска, как усыпление по каким-либо причинам, не зависящим от владельца (например, болезнь).

Страхование гражданской ответственности владельца необходимо, если животное представляет опасность для других людей или их имущества. Несмотря на то, что в таких случаях страховая сумма согласуется между пострадавшим и хозяином питомца, условия договора будут покрывать ответственность хозяина в рамках определенного лимита. Определенно, страхование гражданской ответственности необходимо при страховании некоторых пород собак (например, питбуль, бульдог, мастиф) — во всех остальных случаях страхование животного может осуществляться и без страхования гражданской ответственности.

Кого и что страхуют

Законодательство РФ допускает страхование животных и птиц:

- Сельхозназначения (ст. 32.9 Закона №4015-1 от 27.11.92г. «Об организации страхового дела в РФ»). Перечень этих особей устанавливает ч. 2 ст. 8 ФЗ №260 «О господдержке в сфере сельскохозяйственного страхования». Приравнивается к имущественному страхованию;

- Домашних (ст. 137 ГК РФ).

Большинство компаний страхуют:

- Животных, зарегистрированных в племенных обществах и клубах, государственных племенных книгах — кошки, собаки, лошади. Реже страхуют беспородных животных, вообще не страхуют мелких грызунов, аквариумных рыбок. Страхованием экзотических и диких животных почти никто не занимается, поскольку содержание зверей в домашних условиях существенно повышает риск наступления страхового случая;

- Гражданскую ответственность хозяина за вред, причиненный домашним питомцами жизни/здоровью или имуществу третьих лиц. Такие программы обычно имеют узкую направленность и рассчитаны на владельцев собак потенциально опасных пород, другую домашнюю живность, которая в силу природных особенностей анатомического строения, характера, темперамента способна причинить вред окружающим и/или имуществу.

Для покупки полиса животному необходимо пройти ветеринарное освидетельствование, вакцинацию. Владелец должен подтвердить право собственности на кошку, собаку (ветпаспорт с прививками, родословную, дипломы с выставок, клубные документы и другое).

Страхование не распространяется на старых особей. Конкретные требования к возрасту предъявляют с учетом вида животного. Например, пес живет, в среднем до 10-12 лет, поэтому можно страховать питомца в возрасте от 3-6 месяцев до 6-8 лет. Больных зверей и особей, находящихся в районах эпидемий (бешенство, чумка и другие вирусные заболевания) не страхуют. Скорей всего, без страховки также останется беременная самка.

Учитывая специфичность данного вида страхования, каждый страховщик выдвигает свои условия и утверждает собственные правила, с которыми страхователи должны ознакомиться до подписания договора.

Животные

Для животных в сельском хозяйстве представлены типовые полисы, выплаты по которым устанавливаются в зависимости от рыночной стоимости конкретного животного в регионе содержания. Застраховать их можно также на время транспортировки или перевозки. Процедура проводится только в отношении здоровых особей.

На значение страховой премии влияют базовые тарифы, а также факторы, определяющие степень риска (возраст животного, показатели породистости, природное окружение и условия, близость ветеринарных служб, наличие охранной сигнализации). Страховая сумма по каждому животному составляет до 80% от средней цены.

Страхование сельскохозяйственных животных может применяться в отношении находящихся во владении, взятых на откорм и арендованных особей, в числе которых:

- крупнорогатые животные;

- козы, свиньи, овцы;

- верблюды, ослы и мулы;

- олени и пушные звери;

- лошади и кролики;

- птицы домашние;

- пчелиные семейства.

Страхование животных включает и экзотические виды с помощью заключения индивидуального соглашения.

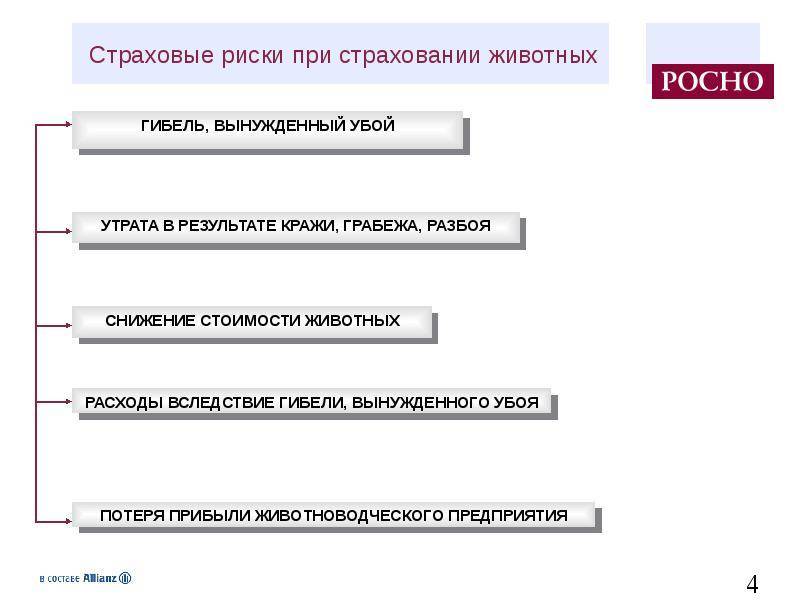

Страховыми случаями признаются вынужденный забой по показаниям, падеж или хищение животных. Соглашение оформляется двумя методами — по всему объему ответственности или по отдельным видам риска.

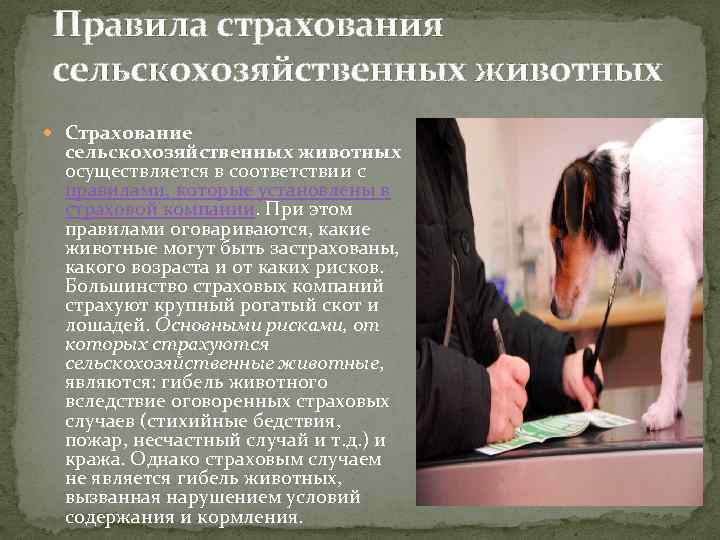

Страхование сельскохозяйственных животных

Страхование сельскохозяйственных животных является одной из наиболее прогрессивных форм защиты сельскохозяйственных предприятий от убытков, произошедших из-за гибели, хищения или уничтожения животных по распоряжению ветеринарных служб.

На основании «Правил страхования сельскохозяйственных животных» и действующего законодательства Российской Федерации мы заключаем с юридическими лицами договоры добровольного страхования сельскохозяйственных животных.

На страхование принимаются сельскохозяйственные животные, входящие в состав основных фондов, принадлежащие Страхователю на правах собственности, аренды:• крупный рогатый скот;• свиньи;• лошади;• верблюды;• птица в хозяйствах, специализирующихся на производстве птицы и яиц;• рыба, моллюски.

Страхование может осуществляться по всем перечисленным рискам или по отдельно выбранным рискам страхователя: 1. Гибель (падеж) животных в результате:

• болезней: незаразных, инфекционных, инвазионных;• пожара, взрыва, удара молнии, действия электрического тока;• солнечного или теплового удара, замерзания (переохлаждения);• землетрясения, селя, наводнения, обвала, схода лавины, оползня, бури, урагана, бурана, града, ливневых дождей, обильного снегопада;• попадания под транспортное средство;• нападения зверей, укуса змей или ядовитых насекомых;• случайного отравления ядовитыми травами или веществами;• удушения (асфиксии), утопления, падения в ущелье;• падения летательных объектов или их обломков и иных предметов;• других травматических повреждений.

2. Вынужденный убой (уничтожение) животных в результате:• несчастного случая с угрозой неминуемой гибели;• письменного распоряжения ветеринарной службы в связи с проведением мероприятий по борьбе с инфекционными заболеваниями, эпизоотией или в связи с неизлечимой болезнью, исключающей возможность дальнейшего использования животного.

3. Хищение животных (кража, грабеж, разбой) в результате противоправных действий третьих лиц.Договор страхования может заключаться при получении кредита в банке, как залог обеспечения кредита, или в виде прямого договора страхования.

Страховая сумма

Размеры страховых сумм устанавливаются по соглашению сторон в пределах действительной стоимости животных.

Страховой тариф

Базовый страховой тариф находится в пределах от 0,3% до 3%.

К базовым тарифным ставкам могут применяться поправочные коэффициенты в зависимости от:• вида животных;• опыта работы страхователя, финансовых результатов предприятия;• эпидемиологической ситуации в районе, стране;• иных факторов, имеющих значение для определения степени страхового риска и определяемых спецификой договора.

Если у Вас возникли вопросы по данному виду страхования, заполните форму обратной связи.

Либо обратитесь в наш ближайший офис для получения более подробной информации.

| Тип документа | Дата | Формат | |

| Правила страхования сельскохозяйственных животных | 04.03.2014 15:23 |

Что лучше: семейная программа государственного или индивидуального медицинского страхования?

Положения о программах семейного медицинского страхования не распространяются на частные страховые компании. Государственные страховые компании не взимают плату за супругов и детей, которые включены в договор страхования (независимо от того, зарабатывает второй супруг или нет). Для семей с грудными детьми или для многодетных семей полис индивидуального медицинского страхования может быть намного дороже государственного.

В рамках программы индивидуального медицинского страхования не предусматривается пособие по болезни ребенка, которое получают родители больного ребёнка (пособие выплачивается, в случае если родитель должен ухаживать за ребёнком на дому). Кроме того, программа индивидуального медицинского страхования предусматривает фиксированные сборы

Это особенно важно учитывать, если один из родителей берёт отпуск по уходу за ребенком

Даже если заработная плата супруга, взявшего отпуск, снижена или отсутствует, он платит страховую премию, которая рассчитывается исходя из состояния его здоровья, а не из величины дохода.

Например, работающий отец может платить 380 евро в месяц за свой полис индивидуального медицинского страхования. Добавление в договор безработной жены и двух детей потребует дополнительного ежемесячного сбора (примерно 320 евро за супругу и 150 евро за ребенка).

Программа государственного медицинского страхования предоставляет «дополнительные опции» для членов семьи: в некоторых страховых компаниях застрахованные лица получают компенсацию за часть непредусмотренных условиями программы дополнительных обследований беременности, а также за вызов акушерки и курсы подготовки к родам. Детям предоставляется полный комплекс профилактических осмотров с рождения до достижения 17 лет.

Некоторые страховые компании покрывают расходы на профилактические осмотры U10, U11 и J2, если они проводятся врачами, входящими в перечень государственной программы медицинского страхования (медосмотры, проведённые врачами, не входящими в перечень, как правило, не покрываются), и обеспечивают два бесплатных ежегодных стоматологических осмотра для детей в возрасте от трех до шести лет. Некоторые государственные страховые компании предлагают личных консультантов для каждого члена семьи. Подобное дополнение отсутствует у частных страховых компаний.

При переезде в Германию с семьёй полис медицинского страхования – первая необходимость.

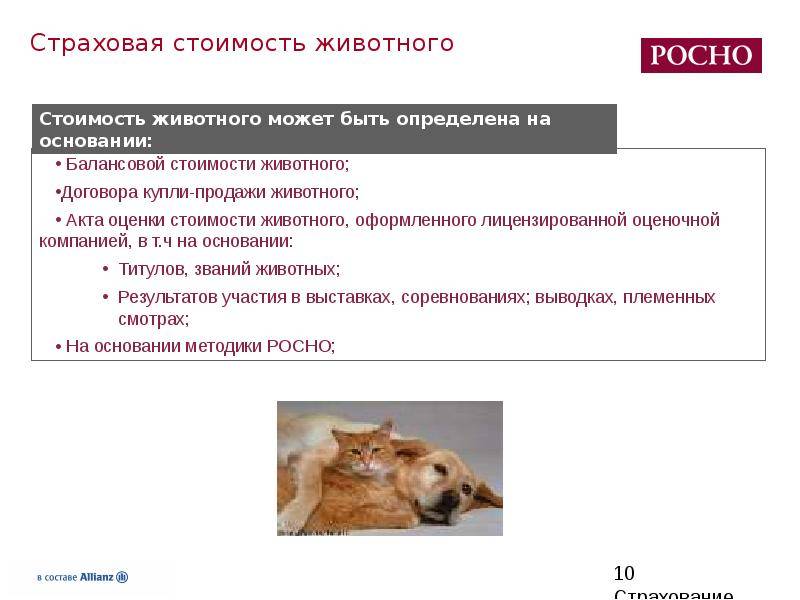

Документы, необходимые для заключения договора

Чтобы заключить договор страхования домашнего животного, его хозяину необходимо подготовить пакет документов, состоящий из паспорта владельца, родословной питомца, ветеринарного паспорта, а также справки, подтверждающей стоимость питомца. Страховые компании дополнительно часто оформляют акт осмотра животного. Его стоимость может быть установлена на основе документа из кинологического клуба или договора купли-продажи. Если такие бумаги отсутствуют, используется средняя рыночная стоимость животного конкретной породы, пола и возраста. Страховая сумма согласуется между страховщиком и владельцем, однако она не может быть выше действительной стоимости питомца.

Возмещение убытков

Ущерб урожая высчитывают разницей между объёмом застрахованной продукции, полученной в конце сезона и средним урожаем последних пяти лет с 1 га. Размер убытков ориентирован на цену (закупочной, рыночной, договорной), установленную в договоре агрострахования.

Ущерб урожая высчитывают разницей между объёмом застрахованной продукции, полученной в конце сезона и средним урожаем последних пяти лет с 1 га. Размер убытков ориентирован на цену (закупочной, рыночной, договорной), установленную в договоре агрострахования.

Если урожай погиб на всей посевной площади, то ущерб высчитывается следующим образом: средняя урожайность одного гектара за 5 лет до страхового случая умножается на посевную площадь и на рыночную стоимость культуры. Полученный результат и есть сумма страховой выплаты при полной гибели посадок. В расчётах ущерба каждого региона применятся определённый территориальный коэффициент.

При гибели посевов предприятию может возместиться фактическая затратная стоимость по расходам на закуп семян, оплату труда, ГСМ и топливо, амортизацию техники и пр.

Страховой полис сможет покрыть убытки без учёта упущенной выгоды, и сумма страховых взносов будет несущественной.

Для определения ущерба нужны статистические данные последних пяти лет. Не всегда самостоятельно предприятие имеет такие показатели. Тогда страховая компания может взять любые из имеющихся в наличии данных из следующего списка:

- Данные по району или округу, где страхователь производит посевы;

- Данные по иному району и округу, близлежащему к месту взращивания застрахованного урожая или посева;

- Региональные данные, где взращиваются застрахованные урожай или посевы;

- Региональные данные иных субъектов РФ, ближайших к месту взращивания застрахованных сельскохозяйственных культур.

Также в страховой практике часто возникает вопрос пересева на всей или части площади, пострадавшей во время страхового случая. Если урожай погиб, полностью или частично, а агротехнические сроки позволяют сделать пересев или подсев, то аграрий обязан это сделать, к тому же производит подсев за свой счёт. Затем страховая компания возмещает затраты на частичный подсев или пересев всей площади.

В этом случае должен быть составлен акт обследования, подписанный обеими сторонами. Если в данных условиях страхователь не выполнит своё обязательство по подсеву и ли пересеву, то страховщик вычтет из общей суммы ущерба стоимость продукции, которая могла бы вырасти на площади гибели посева.

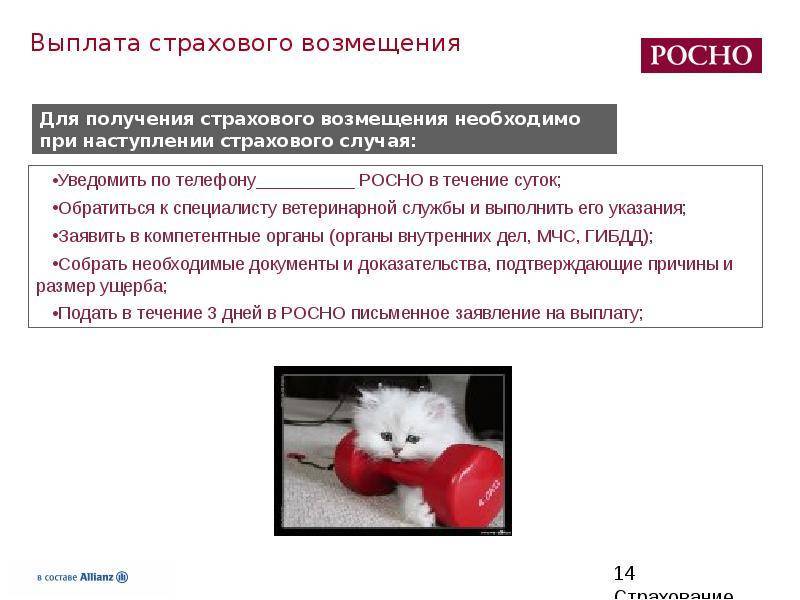

Порядок информирования страховщика

Важно при выполнении договора страхования понимать степень собственной ответственности. Средства могут быть возмещены страхователю только при выполнении требований страховой компании об информировании её о наступлении страхового случая

- Срок информирования страховщика о наступлении страхового случая определён 1 сутки с момента наступления (гибели, несчастного случая, кражи и пр.). Страховщик в свою очередь за трое суток должен составить акт проверки, который является основанием для страховых выплат.

- Уведомление должно быть составлено в письменной форме и закреплено печатью предприятия, или личной подписью фермера. Советуем также заиметь письменное подтверждение о получении уведомления со стороны страховщика.

- Если гибель, падёж или несчастный случай произошёл вследствие погодных условий, необходимо представит справку из метеоцентра о соответствующих природных явлениях в момент страхового случая.

- В случае гибели скота из-за противоправных действий третьих лиц, факт должен подтверждаться наличием обращения о хулиганстве или уголовном деянии в правоохранительные органы.

Рынок страхования в Германии

Страховой деятельности в ФРГ присущи особенности, которые отличают ее от аналогичной практики в иных странах

В частности, для немцев очень важно в первую очередь застраховать свое имущество. Следует отметить, что соответствующие полисы имеет 51 % населения Германии

Впрочем, данное явление не противоречит мировым тенденциям.

На долю личного страхования, где объектом является жизнь и/или здоровье человека, приходится 37 %. Что же касается медицинского страхования, то в 2007 году был принят закон, согласно которому проживать в ФРГ, не имея такого полиса, не разрешается.

Рынок страхования в Германии разделен между 39 группами, занимающимися деятельностью данного вида. Более половины суммарной страховой премии, точнее 51 %, собирают 10 из них. В число безусловных лидеров входят:

- страховая группа «Альянс» – на рынке ей принадлежит доля, превышающая 20 %;

- концерн «Герлинг»;

- страховое общество «Колония».

Зачем нужна страховая защита?

Страхование урожая сельскохозяйственных культур с государственной поддержкой позволит снизить на 50% стоимость страховой защиты имущественных интересов товаропроизводителей, связанных с производством сельскохозяйственной продукции. Договор страхования урожая обеспечивает защиту на случай утраты или гибели 20% и более урожая с/х культуры по сравнению с запланированным или потери жизнеспособности многолетних насаждений более чем на 30% площади в результате:

- воздействия опасных для производства сельскохозяйственной продукции природных явлений (атмосферная, почвенная засуха, суховей, заморозки, вымерзание, выпревание, градобитие, пыльная буря, ледяная корка, половодье, наводнение, подтопление, паводок, оползень, переувлажнение почвы, сильный ветер, ураганный ветер, землетрясение, лавина, сель, природный пожар).

- проникновения и/или распространения вредных организмов, если такие события носят эпифитотический характер.

- нарушения электро-, тепло-, водоснабжения в результате стихийных бедствий при страховании сельскохозяйственных культур, выращиваемых в защищенном грунте или на мелиорируемых землях.

Для того, чтобы оформить страховку, позвоните по телефону 8 800 755 00 01 или заполните заявку онлайн.

От чего страхуют

Распространенные страховые случаи:

- Инфекционные заболевания. При наличии у животного генетических отклонений и врожденных болезней купить страховку нельзя.

- Неправомерные действия со стороны третьих лиц (питомца сбила машина, украли, травмировали), не спровоцированные самим животным.

- Непредвиденные ситуации при дальней транспортировке домашнего любимца.

- Стихийные бедствия (пожары, потопы, удар молнии, буря), повлекшие гибель/травмирование зверя.

Страховка может включать частичное покрытие затрат на незапланированное ветобслуживание. При включении в договор страхования рисков учитывать условия содержания животного, образ жизни семьи и другие факторы, влияющие на вероятность наступления страховых случаев.

Не признаются страховыми случаи, когда зверь пострадал в результате:

- Отравления препаратами при лечении или вакцинации;

- Кормления некачественными кормами;

- Внеплановой вязки;

- Пренебрежение назначениями ветеринара;

- Поражения радиацией;

- Военных действий.

Каждый случай должен быть прописан в страховке. Страховщики не возмещают также косвенные убытки, связанные со смертью домашнего любимца, убытки от падежа скота в пределах нормы.

Правила страхования животных

Основанием для оформления договора считается письменное заявление владельца. Обычно страховщики требуют приложить к нему бумаги, подтверждающие право собственности и удостоверяющие факт постановки животного на учет в обществе охраны животных, клубе служебного собаководства или в племенном центре. Также хозяин обязан предъявить ветеринарное заключение о состоянии здоровья домашнего питомца, бумаги, подтверждающие стоимость животного и заключение экспертной оценки.

В большинстве случаев сроки, в которые происходит добровольное страхование животных, варьируются в пределах от 6 до 12 месяцев

При изучении договора особое внимание нужно уделить обязанностям собственника застрахованного животного

Не менее важно ознакомиться с условиями выплат и обязанностями страховщика

Заключение и исполнение договора

Договор по страхованию урожая или посевов должен быть заключен до даты начала посева.

Урожай, выращиваемый в защищённом грунте, страхуется до циклического начала «посев – посадка».

Аграрный страховой договор заключается исключительно на урожай или посев всей посевной площади.

Особенностью такого вида страховых договоров является также то, что страховщик имеет право осмотра посевов. Первый осмотр происходит во время засевания застрахованной продукции на всю площадь посева. Далее страховщик имеет право проводить плановые и внеплановые осмотры.

Агрострахование многолетних насаждений

Страхование сельскохозяйственных посадок многолетних насаждений, равно как и сами такие культуры, производится до момента прекращения вегетации.

Существует две основные методики определения страховой стоимости многолетних культур, в основе каждой из них лежит определённое условие.

- Если многолетняя культура находится в плодоносящем возрасте, за основу берётся балансовая цена по сводкам бухгалтерской отчётности на дату подписания договора страхования.

- Если возраст культуры неплодоносящий, за основу берётся сумма, затраченная на взращивание культуры. Подтверждающими служат бухгалтерские документы учёта и отчётности на момент подписания договора.

Размер суммы страхования не может превышать общую стоимость урожая, собранного с многолетних насаждений.

Тарифные ставки

Страховые тарифы аграрных рисков зависят от территории взращивания, состояния посевов и соблюдения аграрных норм и требований к выращиванию. Средняя тарифная ставка по России 3-6%. Самые низкие – 0,2%, самые высокие ставки зафиксированы 8%.

У каждой культуры своя тарифная ставка. К тому же ставки дифференцированы по степени убытков от территориального нахождения.

Каждый регион имеет свои природные особенности, почвенные и погодные условия, поэтому коэффициенты тарифных ставок разработаны с опорой на эти особенности.

Оплата страховых взносов может производиться единовременным платежом или в рассрочку. В первом случае вносится вся сумма годового взноса. Если выбран путь рассрочки, то договор вступает в силу на следующий день после внесения страхователем как минимум 50% взноса. Срок внесения последнего взноса оговаривается договором и не может быть произведён позднее.

Взносы на полис

Страховая сумма оговаривается обеими сторонами, размер её равен расходам на технологическую реализацию предмета договора.

Вычисление размера страхового взноса по каждой культуре осуществляется перемножением стоимости урожая со всей площади посадок и тарифной ставки.

При единовременных платежах некоторые страховщики предоставляют скидку до 10% от полной суммы страховой выплаты. Для этого необходимо выполнить условие сроков заключения договора:

- Для осеннего урожая договор должен быть заключен до 30-го апреля

- Для культур весенних сборов – до 31-го мая

- Для продукции, возделываемой на плантациях – до 31-го июня

Последним этапом заключения договора является вручение страхователю полиса, имеющего определённую форму.